Bankowość internetowa jest jednym z kilku najczęściej atakowanych miejsc w Sieci. I nie chodzi mi o ataki na infrastrukturę, z którymi muszą mierzyć się banki, ale ataki na klientów banków takich jak Ty czy ja. Nasze pieniądze są nieustannie na celowniku cyberprzestępców. Jak nie dać się przestępcom, którzy podszywają się pod banki i chcą sięgnąć po nasze pieniądze?

Przygotowałem 13 porad, które pokażą Ci jak dobrze zabezpieczyć swoje pieniądze. Uprzedzę od razu, że nie znajdziesz tu żadnego podsumowania, czy skrótu. Starałem się w tym artykule zawszeć wszystkie najważniejsze kwestie, które zabezpieczą Cię przed większością ataków stosowanych w ostatnich latach w Polsce i na Świecie.

Większość porad i sposobów możesz zastosować od razu i bez dużej technicznej wiedzy. Niektóre zasady bezpieczeństwa czy opisane tu porady mogą wydawać Ci się wręcz oczywiste. Jednak dla wielu oczywiste nie są, bo pieniądze ciągle znikają z kont bankowych w wyniku włamań i manipulacji. Innym razem takie oczywiste na pierwszy rzut oka rady, okazują się bardziej skomplikowane, co staram się pokazać na konkretnych przykładach.

To co, zaczynamy? 🙂

Ten artykuł jest częścią akcji „Nie daj się okraść!”, na którą składa się seria artykułów o bezpieczeństwie pieniędzy i płatności online. Artykuły publikowane są tutaj oraz na blogu ZaradnyFinansowo.pl.

Lista artykułów:

- Jak chronić pieniądze? 13 zasad bezpiecznego korzystania z bankowości internetowej (ten artykuł)

- Zastrzeżenie dowodu osobistego: Jak skutecznie zastrzec zgubiony lub ukradziony dowód?

- Jak bezpiecznie płacić w Internecie? O płatności kartą, chargeback, pobraniach, PayPalu, BLIKu i innych

- Zastrzeżenie kredytowe w BIK: co to jest? Jak działa? Czy warto je włączyć?

- Jak bezpiecznie kupować w Internecie? 7 kroków do wykrycia fałszywego sklepu internetowego

- Kto może kserować/skanować dowód osobisty, a komu nie wolno tego robić?

- 1. Ustaw silne hasło i korzystaj z managera haseł

- 2. Ustal odpowiednie limity w banku

- 3. Włącz powiadomienia o transakcjach

- 4. Ustaw mobilną autoryzację zamiast kodów SMS

- 5. Dokładnie czytaj komunikaty z autoryzacji i SMSy

- 6. Nie loguj się do banku na niezaufanych urządzeniach

- 7. Nie podawaj danych do logowania poza stroną banku

- 8. Sprawdź, czy na pewno jesteś na stronie banku

- 9. Zabezpiecz swoje urządzenie (komputer i smartfon)

- 10. Sprawdź, kto Cię obserwuje (człowiek lub kamera)

- 11. Szyfruj wyciągi bankowe

- 12. Ustaw osobny numer telefonu w banku

- 13. …lub osobne urządzenie do bankowości

1. Ustaw silne hasło i korzystaj z managera haseł

Pierwszą, najważniejszą i podstawową zasadą bezpiecznego korzystania z bankowości internetowej jest odpowiednie hasło. Odpowiednie hasło to takie, które jest unikalne (nieużyte nigdzie indziej) i trudne do złamania (zobacz: mój poradnik o hasłach).

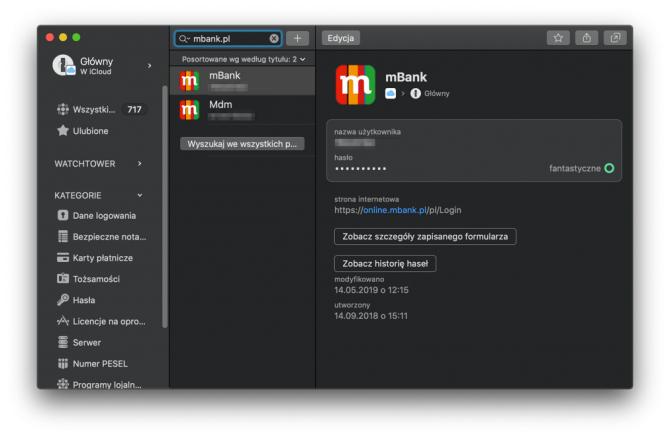

Najbezpieczniejszym polecanym przeze mnie rozwiązaniem jest wygenerowanie silnego, długiego, unikalnego i bezpiecznego hasła z pomocą menadżera haseł, oraz logowanie się do banku za pomocą automatycznego uzupełniania loginu i hasła.

Przechowywanie danych do bankowości internetowej w managerze haseł pozwoli Ci:

- wygenerować skomplikowane, bezpieczne hasło, którego nie musisz pamiętać

- bezpiecznie przechowywać to hasło

- uzupełniać automatycznie login i hasło na stronie banku, sprawdzając przy okazji czy strona nie jest fałszywa

O tym, jakie hasła są bezpiecznie, o tym, jak je tworzyć i przechowywać, oraz o polecanych menadżerach haseł napiszę niebawem w artykule na tym blogu, do którego przeczytania już teraz gorąco Cię zachęcam. Sam korzystam z menadżera haseł 1Password (z którego pochodzi zrzut ekranu powyżej).

Dodam tylko na marginesie, że sam miałem kiedyś opory przed dodaniem bankowych danych logowania do menadżera haseł. Mimo że zarządzałem swoimi hasłami już od dawna w sposób bezpieczny, to login i hasło do mojego głównego banku było zawsze wyłącznie w mojej głowie.

Ostatecznie do powierzenia tych danych menadżerowi haseł przekonało mnie to, że:

- po zastanowieniu okazało się, że moje hasła do niewiele znaczących forów dyskusyjnych, były znacznie bezpieczniejsze od wymyślonego przeze mnie hasła do bankowości, które miałem wyryte w pamięci

- dopuściłem do siebie fakt, że kiedyś mogę przez nieuwagę i pośpiech, wpisać bankowe dane do logowania na podstawionej, fałszywej stronie banku.

Wygenerowane, bezpieczne hasło i automatycznie uzupełnianie danych logowania w przeglądarce przez managera haseł, eliminuje oba te problemy.

2. Ustal odpowiednie limity w banku

Ważnym krokiem w zabezpieczaniu swoich środków bankowych jest też ustawienie odpowiednich limitów bankowych, których zadaniem będzie ograniczenie ewentualnych niechcianych transakcji.

W bankach możemy zazwyczaj ustalić zarówno limity dotyczące karty i płatności kartą, jak i limity dotyczące bankowości internetowej czy aplikacji mobilnej. Poniżej przygotowałem listę najczęściej występujących limitów, które możemy ustawić w bankach.

Rodzaje limitów na karcie płatniczej:

- dzienny limit kwotowy na każdy z rodzajów transakcji kartowej (płatności, gotówka, Internet)

- miesięczny limit kwotowy na każdy z rodzajów transakcji kartowej (płatności, gotówka, Internet)

- dzienny limit ilościowy na każdy z rodzajów transakcji kartowej (płatności, gotówka, Internet)

Rodzaje limitów przelewów w bankowości mobilnej:

- limit kwotowy pojedynczej transakcji

- maksymalna dzienna liczba transakcji

Rodzaje limitów przelewów w serwisie transakcyjnym:

- dzienny limit kwotowy

Dodatkowo niektóre banki umożliwiają wyłączenie na karcie płatności zbliżeniowych czy transakcji zagranicznych, jeżeli akurat z takowych nie zamierzamy korzystać.

Przemyślenie i ustalenie odpowiednich limitów zabezpieczy nas przed wyprowadzeniem całości pieniędzy przez przestępcę, który uzyska dostęp do naszej bankowości. Zerknij na historię swojego rachunku i zastanów się jak często i w jaki sposób płacisz kartą czy wykonujesz przelewy. Na tej podstawie ustalisz odpowiednie limity, które z jednej strony nie będą Cię blokować bez potrzeby, a z drugiej strony – zablokują złodzieja.

Nie warto też ustawiać zbyt dużych limitów transakcji bankowych. Limit w każdej chwili można zwiększyć przy wykonywaniu jednorazowych większych operacji, takich jak np. kupno samochodu czy nieruchomości. I zazwyczaj można to zrobić poprzez aplikację mobilną czy telefonicznie. Dla nas będzie to niewielka niedogodność przed większymi transakcjami, ale dla przestępcy może się to okazać poważną przeszkodą w wyczyszczeniu konta bankowego.

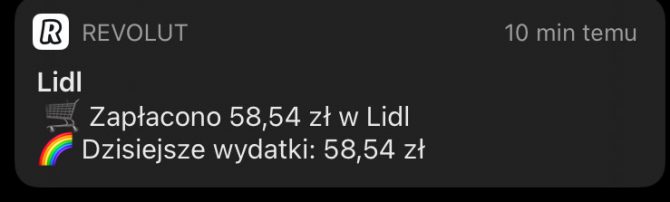

3. Włącz powiadomienia o transakcjach

Jeśli Twój bank oferuje możliwość otrzymywania powiadomień o wykonywanych na rachunku transakcjach – skorzystaj i włącz powiadomienia. Dzięki powiadomieniom dowiesz się od razu, gdy wykonywana jest jakaś płatność czy przelew.

Jeśli siedzisz wygodnie w domowym fotelu, a dostajesz powiadomienie o płatności kartą, to coś może być nie tak i być może warto zareagować. Być może ktoś właśnie czyści Twoją kartę do maksymalnej wysokości limitów, wykonując transakcje na drugim końcu Świata. Choć oczywiście może być to też automatycznie pobrana płatność za Netflixa, Spotify czy siłownię.

Warto ustawić takie powiadomienia, aby móc szybko zareagować w momencie, gdy z naszego konta znikają pieniądze. Banki oferują powiadomienie o transakcjach w formie powiadomień push wysyłanych na smartfona przez aplikację mobilną banku lub wiadomości SMS. Jeśli mamy taką możliwość, warto włączyć te pierwsze. Tym bardziej że SMS-y z powiadomieniami bywają często dodatkowo płatną usługą.

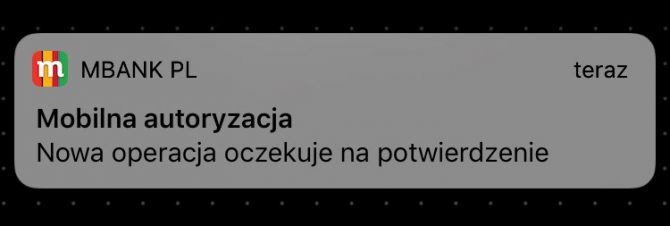

4. Ustaw mobilną autoryzację zamiast kodów SMS

W bankach każdą transakcję płatności czy przelewu trzeba potwierdzić za pomocą tzw. drugiego składnika. Kiedyś były to jednorazowe kody-zdrapki a czasem tokeny fizyczne. Dziś jest to w większości przepisywanie kodów z SMS.

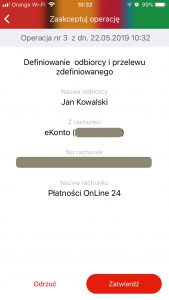

Niektóre banki oferują jednak potwierdzanie transakcji za pomocą mobilnej autoryzacji w aplikacji na telefonie. Polega to na tym, że zamiast kodu SMS, otrzymujesz powiadomienie na swoim smartfonie, które otwiera aplikację banku i pozwala Ci potwierdzić (lub odrzucić) transakcję, która jest wykonywana. Na ekranie potwierdzenia widzisz zazwyczaj numer konta odbiorcy, jego nazwę, rodzaj operacji i kwotę transakcji.

Jeśli tylko masz taką możliwość – włącz autoryzację mobilną w swoim banku. To znacznie bezpieczniejszy sposób od przepisywania kodu SMS, który może zostać przechwycony przez złośliwe oprogramowanie na Twoim smartfonie.

Dodatkowo, gdyby ktoś pozyskał w nielegalny sposób duplikat Twojej karty SIM i tym samym przejął Twoje wiadomości SMS z kodami z banku, nie będzie mu łatwo przejąć dostępu do autoryzacji mobilnej.

I ostatni argument za autoryzacją mobilną – zazwyczaj w aplikacji banku przy autoryzacji, znajdziesz więcej informacji niż w krótkiej wiadomości SMS z kodem (np. pełny numer konta). Dane prezentowane są w czytelniejszy sposób, co pozwoli Ci wychwycić ewentualne nieścisłości.

5. Dokładnie czytaj komunikaty z autoryzacji i SMSy

Niezależnie od tego, czy ustawisz już autoryzację mobilną, czy nadal będziesz korzystać z kodów SMS, bo Twój bank jej nie obsługuje (może pora zmienić bank?), to najważniejsze jest, aby dokładnie czytać to, co potwierdzasz.

Na nic najlepsze zabezpieczenia, skoro bezrefleksyjnie klikasz „Potwierdzam”, czy przepisujesz kod z SMS-a, nie czytając jego treści. Na to liczą cyberprzestępcy próbujący dostać się do Twoich pieniędzy!

Nawet gdy sprawa jest wyjątkowo pilna, poświęć kilka sekund i sprawdź:

- rodzaj transakcji (czy jest to przelew, czy np. dodanie odbiorcy zdefiniowanego?)

- kwotę transakcji (czy się zgadza? a może jest za duża o jedno zero?)

- odbiorcę transakcji (czy zgadza się numer konta?)

W ostatnim punkcie nie bez przyczyny napisałem, że należy zweryfikować numer konta, a nie nazwę odbiorcy przelewu. Banki nie weryfikują nazwy czy imienia i nazwiska w przelewach! A przestępcy z tego korzystają. Jeśli nie wierzysz, to spróbuj zrobić przelew, podając jako odbiorcę wymyślone imię i nazwisko czy nazwę firmy.

Istnieje też złośliwe oprogramowanie, które podmienia „w locie” skopiowany do schowka lub wpisywany przez Ciebie numer konta na stronach bankowości internetowej. Ty widzisz wpisany przez siebie numer konta, ale pod spodem zlecany jest przelew na zupełnie inne konto. Fakt ten wychodzi na jaw dopiero przy autoryzacji mobilnej lub w wiadomości z kodem SMS. Uważnie czytaj wszystkie komunikaty i poświęć cenne kilka sekund na weryfikację.

6. Nie loguj się do banku na niezaufanych urządzeniach

Jedną z podstawowych zasad higieny, jeśli chodzi o bezpieczeństwo internetowe, jest niekorzystanie z urządzeń, co do których nie mamy całkowitego zaufania. Dotyczy to oczywiście wszystkich naszych aktywności w Sieci, ale jeśli chodzi o bankowość internetową, to trzeba być podwójnie czujnym!

Nigdy i pod żadnym pozorem nie loguj się do swojego banku z obcych komputerów lub innych urządzeń. Przelew na komputerze u notariusza przy kupnie nieruchomości? Pilna płatność zlecona w na komputerze w lobby hotelowym? Nigdy tego nie rób.

Nawet komputer zaufanego kolegi czy koleżanki jest dla Ciebie obcym urządzeniem, nad którym nie masz kontroli. I mimo że kolega czy koleżanka są godni zaufania, to ich urządzenia już nie. Może na nich czaić się złośliwe oprogramowanie (malware), które wykrada wszystkie wpisywane loginy i hasła po programy podmieniające numer konta w bankowości internetowej.

7. Nie podawaj danych do logowania poza stroną banku

Prawdopodobnie ta zasada jest dla Ciebie oczywista, ale jednak są sytuacje, w których możemy zostać poproszeni o podanie loginu i hasła do banku, poza oficjalną stroną bankowości internetowej. Nigdy nie należy tego robić!

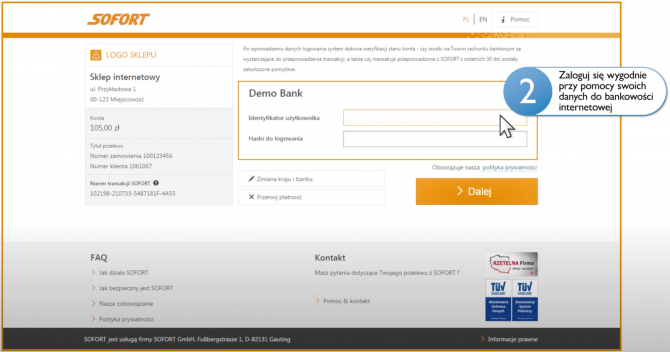

Istnieje niemiecki system płatności internetowych o nazwie Sofort. Korzystają z niego jednak i polskie sklepy internetowe (jak np. sklep obuwniczy Deichmann). Różni się on od innych systemów szybkich płatności tym, że login i hasło do banku podaje się na stronie SOFORT Banking, a nie naszego banku! Po podaniu tych danych operatorowi, loguje się on automatycznie na nasze konto bankowe i zleca przelew w naszym imieniu. Później po jakimś czasie loguje się ponownie i sprawdza, czy przelew na pewno wyszedł. Co jeszcze innego Sofort robi z naszymi danymi do logowania w trakcie i później oraz jakie informacje zbiera po zalogowaniu si do naszej bankowości – tego nie wiemy.

Drugim przypadkiem, gdy możemy zostać poproszeni o podanie loginu i hasła do banku, w miejscu innym niż strona naszego banku będzie proces starania się kredyt czy pożyczkę w obcym dla nas banku. Niektóre z banków czy firm pożyczkowych, w celu weryfikacji historii na rachunku bankowym, mogą poprosić o podanie danych logowania do banku w swoim systemie. Po podaniu tych danych automat loguje się w naszym banku i ściąga historię transakcji na koncie. Z tego co wiem, z takiej praktyki korzystał kiedyś np. Alior Bank. Nie warto tego robić. A jeżeli już musisz iść po kredyt do banku, który Cię nie zna, warto udać się tam z przygotowanymi wcześniej samodzielnie wyciągami z konta.

Kolejnym miejscem, w którym możemy zostać poproszeni o login i hasło do banku, choć nie powinniśmy ich podawać, są aplikacje do monitorowania wydatków, zarządzania finansami czy budżetem domowym. Niektóre z nich (np. polski Kontomierz) po podaniu im bankowych danych logowania, umożliwiają automatycznie pobieranie informacji o stanie konta i ostatnich transakcjach na naszych rachunkach bankowych. Na szczęście większość z tych programów i aplikacji umożliwia też ręczne wpisywanie transakcji, więc nie musisz całkowicie z nich rezygnować.

Nie podawaj nikomu loginu i hasła do swojego banku! Nawet jeśli jest to popularny system szybkich płatności, inny bank czy zaufana aplikacja. Problem dostępu do danych bankowych przez inne instytucje został już na dobre rozwiązany przez całkowite wdrożenie dyrektywy PSD2, która umożliwia bezpieczny dostęp do danych bankowych (bez podawania loginu i hasła), na zasadzie podobnej jak np. udzielanie dostępu do danych z Facebooka zewnętrznym aplikacjom.

8. Sprawdź, czy na pewno jesteś na stronie banku

No dobrze, ale w jaki sposób upewnić się, czy jesteśmy na prawdziwej stronie banku? A może właśnie w ten czy inny sposób zostaliśmy zwabieni na stronę, która podszywa się pod naszą bankowość internetową?

Poniżej 5 sposobów na weryfikacje, czy jesteś na prawdziwej stronie banku.

Po 1. Nie klikaj w linki w mailach od banku

Jeśli dostałeś e-maila od banku z informacją, że Twoje konto zostało zablokowane, i aby je odblokować musisz kliknąć w link, to na 100% będzie to próba wyłudzenia.

Banki nigdy nie wysyłają w mailach, SMS-ach czy wiadomościach na komunikatorze linku do strony logowania, czy serwisu transakcyjnego. Na stronę banku lepiej wchodzić, podając jej adres „z palca” w przeglądarce.

Czytaj: Jak wybrać bezpieczną pocztę e-mail? Usługi i programy

Po 2. Nie klikaj reklamy w Google

Często z pośpiechu, zamiast wpisać pełen adres strony banku w pasek adresu przeglądarki, wyszukujemy w Google nazwę banku i odruchowo klikamy w pierwszy wynik. Jednak pierwszym wynikiem najczęściej jest reklama. A to, może zostać wykupiona przez przestępcę, który będzie kierował nas na fałszywą stronę banku.

Przed kliknięciem w pierwszy wynik, upewnij się, że nie jest to reklama (zobaczysz mały napis przy adresie strony). W reklamach Google, wyświetlany nam adres strony może być dowolnie wymyślony przez reklamodawcę (w tym przestępcę), a docelowo reklama może kierować w zupełnie inne miejsce. Zdecydowanie bezpieczniej wpisać adres strony WWW banku samemu, niż posiłkować się Google, które nie zawsze na czas wyłapie złośliwe reklamy.

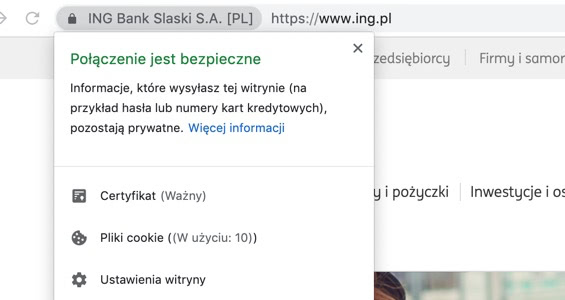

Po 3. Sprawdź, czy strona ma „zieloną kłódkę” (SSL)

Absolutna podstawa. Jeśli w Internecie podajesz jakiekolwiek dane (login, hasło, numer telefonu itd.), upewnij się, że strona, na której to robisz ma certyfikat SSL, czyli zamkniętą kłódkę przy adresie strony.

Oczywiście przestępcy czyhający na nasze pieniądze doskonale zdają sobie z tego sprawę, dlatego na fałszywych stronach logowania do banku, także zobaczysz kłódkę z certyfikatem SSL.

W niektórych przeglądarkach (np. Chrome), na niektórych urządzeniach (na komputerze), przy niektórych typach certyfikatów SSL (EV – często używanych przez banki) możesz dodatkowo zobaczyć nazwę firmy (banku), dla którego został wydany certyfikat SSL i w ten sposób upewnić się, czy jesteś we właściwym miejscu. Przez to, że działa to różnie na różnych przeglądarkach i rządzeniach – nie jest to jednoznaczna metoda weryfikacji.

Jeśli kłódka jest – niewiele to znaczy i musisz upewnić się w inny sposób, czy wszystko jest OK. Ale jeśli brak „zielonej kłódki” – na 100% jesteś na fałszywej stronie.

Po 4. Sprawdź, czy adres strony jest poprawny

A tym innym i zarazem najprostszym sposobem na upewnienie się, czy jesteś na stronie banku, jest zazwyczaj po prostu zerknięcie na pasek adresu strony na górze.

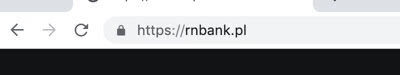

Poniżej dwa adresy stron banku:

Oba adresy mają certyfikat SSL (kłódkę). Oba wyglądają praktycznie nie do odróżnienia. Jednak oba są fałszywe! Należą one do serwisu Niebezpiecznik.pl, który zarejestrował te domeny w celach edukacyjnych.

Wiesz już, co z nimi jest nie tak? W pierwszym adresie zamiast mbank.pl mamy rnbank.pl („R N” zamiast „M”). W drugim przypadku mamy literę „ķ” zamiast „K”. To nie plamka czy brud na monitorze lub wyświetlaczu! To litera z ogonkiem, podobna do naszego „ą” „ę” czy „ł”, ale z alfabetu łotewskiego.

Uważnie sprawdzaj adres strony swojego banku!

I po 5. Manager haseł prawdę Ci powie!

Wracamy do punktu pierwszego z całego artykułu, w którym napisałem o managerze haseł. Program do zarządzania hasłami automatycznie uzupełni dane tylko na prawdziwej stronie banku. My możemy nie zauważyć, że adres strony delikatnie się zmienił, ale manager to wychwyci i nie uzupełni loginu i hasła pod adresem innym, niż zapamiętał jako nasz bank. Warto korzystać z managera haseł.

9. Zabezpiecz swoje urządzenie (komputer i smartfon)

Niezależnie od tego, z jakich urządzeń uzyskujesz dostęp do swojej bankowości internetowej, musisz dbać o ich bezpieczeństwo. Niezależnie od tego, czy jest to komputer stacjonarny, laptop, tablet czy smartfon – postaraj się zabezpieczyć swoje urządzenie jak najlepiej. W końcu to furtka do Twoich pieniędzy.

- Dbaj o aktualizacje systemu (Windows, Linux, MacOS, iOS, Android itd.) Aktualny system to załatane najnowsze błędy i luki, które ktoś może wykorzystać.

- Dbaj o aktualizacje oprogramowania. Oprogramowanie (a w szczególności przeglądarka internetowa) także powinno posiadać najnowsze łatki bezpieczeństwa.

- Zainstaluj program antywirusowy. Ochroni Cię on przez znanymi wirusami i złośliwym oprogramowaniem.

Na blogu znajdziesz trochę artykułów o tym, w jaki sposób zabezpieczyć swój sprzęt. Przede wszystkim zapraszam do mojego 7-dniowego bezpłatnego kursu e-mail: PODSTAWY BEZPIECZEŃSTWA. Dowiesz się w nim jak w praktyce ustawić i zabezpieczyć swój sprzęt i dane.

10. Sprawdź, kto Cię obserwuje (człowiek lub kamera)

Kamery są wszędzie. Ciekawscy ludzie też. Wpisując login i hasło do bankowości internetowej w miejscu publicznym, narażasz się na to, że ktoś podejrzy wpisywane przez Ciebie dane. A jak korzystasz już z managera haseł – hasło do niego.

Wpisując hasło, upewnij się, czy przypadkiem ktoś nie zagląda Ci przez ramię. Albo nie ma w pobliżu kamery, na której nagraniu można będzie klatka po klatce, w zbliżeniu zobaczyć jak wpisujesz hasło.

Dlatego nie najlepszym pomysłem będzie logowanie się do banku na dworcu, lotnisku, w kawiarni czy w innym publicznym miejscu. I to, nawet jeśli nie korzystasz z tamtejszej otwartej sieci Wi-Fi, albo łączysz się z siecią za pomocą VPN-a.

A jeśli już musisz to zrobić, upewnij się, że nikt nie zobaczy Twojego hasła. Na żywo czy „okiem” kamery.

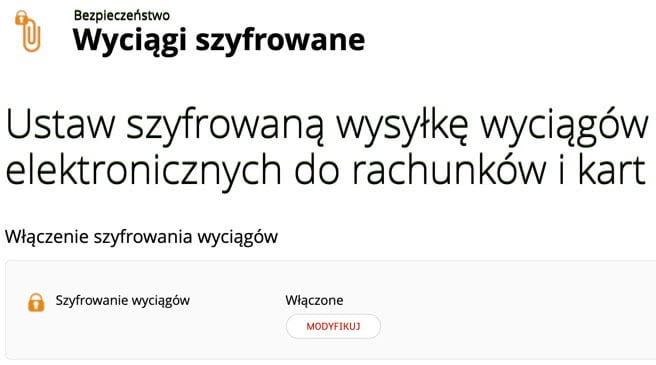

11. Szyfruj wyciągi bankowe

Niektóre banki co miesiąc na Twój adres e-mail wysyłają wyciągi z konta bankowego, z listą wszystkich operacji z poprzedniego miesiąca. Niektóre banki oferują możliwość włączenia opcji szyfrowania wyciągów bankowych. Wiem, że taką możliwość oferuje np. mBank i Inteligo. Warto ją włączyć.

Od momentu włączenia tej opcji, wszystkie wyciągi wysyłane na Twoją skrzynkę będą zaszyfrowane i zabezpieczone ustalonym przez Ciebie hasłem, które trzeba będzie podać, aby je odczytać.

Dzięki temu włamywacz, który kiedykolwiek dostanie się do Twojej skrzynki e-mail (na chwile, lub na stałe), albo przejmie Twoje wiadomości e-mail, dostanie wyłącznie zaszyfrowany i zabezpieczony hasłem plik, zamiast historii Twoich wszystkich zakupów, wydatków, płatności i przelewów.

12. Ustaw osobny numer telefonu w banku

Ta rada jest dla paranoików. Albo prezesów większych firm, czy osób, które mają pod swoją pieczą większe pieniądze. Jeśli boisz się o swoje środki, rozważ założenie drugiego numeru telefonu, który będzie podany tylko do wiadomości banku.

Niezależnie od tego, czy masz już włączoną autoryzację mobilną, czy nadal operujesz na przepisywaniu kodów SMS, numer Twojego telefonu jest dla banku metodą na kontakt z Tobą i uwierzytelnienie Cię (lub Twojej firmy).

To na ten numer bank będzie wysyłał wszystkie najważniejsze informacje i z tym numerem kontaktował się będzie w razie problemów. Jeśli ktoś za pomocą socjotechniki wyłudzi u operatora duplikat Twojej karty SIM lub podszyje się pod Twój numer telefonu, dzwoniąc do banku, zyska duże szanse na przejęcie środków. Ten problem znika w momencie, gdy numer telefonu znasz tylko Ty i bank.

13. …lub osobne urządzenie do bankowości

Ostatnia rada jest już tylko dla nielicznych. Jeżeli zrobiłeś już wszystko, aby zabezpieczyć pieniądze w swoim banku, łącznie z osobnym numerem telefonu z poprzedniego punktu, pozostał Ci tylko jeden krok. Osobne urządzenie tylko do bankowości internetowej.

Może to być smartfon (najlepiej iPhone). Może to być tablet (najlepiej iPad). Ważne, aby urządzenie to było odpowiednio zabezpieczone, aktualizowane na bieżąco i służyło tylko do jednego: do logowania się i wykonywania operacji online w Twoim banku.

Żadnych dodatkowych aplikacji, żadnego odwiedzania innych stron www. Urządzenie spełniające tylko jedną funkcję – terminala dostępowego do banku.

Bardzo liczę na to, że powyższe porady pomogą Ci lepiej chronić swoje pieniądze. Jeżeli choć jedna osoba uchroni dzięki nim swoje pieniądze przed kradzieżą, cel zostanie osiągnięty 🙂

Włożyłem w przygotowanie tego materiału sporo pracy. Jeśli uważasz, że jest on przydatny, to podziel się linkiem do tej strony na Facebooku, LinkedIn, Twitterze czy po prostu podeślij go rodzinie i znajomym. Niech i oni będą bezpieczniejsi. I ja i oni będą Ci wdzięczni.

Artykuły i poradniki na tym blogu nie pojawiają się zbyt często. Jeśli nie chcesz przegapić kolejnego, zapisz się na bezpłatny newsletter, aby otrzymywać na swoją skrzynkę e-mail informacje o kolejnych artykułach, narzędziach zwiększających bezpieczeństwo w sieci i sposobach ochrony swoich sprzętów i danych. Tylko przydatna wiedza.

Zapisz się na bezpłatny 7-dniowy kurs e-mail:

PODSTAWY BEZPIECZEŃSTWA

i dowiedz się jak zabezpieczyć komputer, telefon i konta internetowe: